「二重課税を控除できる外国税額控除について教えてください。」

海外不動産投資で現地で課税された場合、日本在住の日本人の場合は、日本での納税義務もあるため、二重課税が発生してしまいます。その場合に控除が受けられる「外国税額控除」について丁寧に解説します。

外国税額控除とは?

外国税額控除とは

日本在住の日本人が、海外で所得税に相当する税金を納税をした場合、日本でも納税することになるため、二重課税を防ぐために、日本での納税額から、海外で納税した金額を控除できる制度のこと

を言います。

国税庁のウェブサイトでは

居住者が、その年において外国の法令により所得税に相当する租税(以下「外国所得税」といいます。)を納付することとなる場合には、次の算式で計算した控除限度額を限度として、その外国所得税額をその年分の所得税額から差し引くことができます。

出典:国税庁

と記載されています。

海外不動産投資などでは、不動産所得(賃貸で貸し出した場合の家賃収入)に源泉徴収で課税されるケースが少なくありません。また、源泉徴収でなくても、現地で納税義務が発生することもあります。

日本在住の日本人の場合は、海外不動産投資の所得でも日本で納税する義務があるため、日本でも納税、海外でも納税となってしまい、二重課税が発生するのです。二重課税を防止する目的で「外国税額控除」という制度が作られています。

外国税額控除を受けられる税金(外国所得税)とは?

外国所得税に該当するもの

- 超過所得税その他個人の所得の特定の部分を課税標準として課される税

- 個人の所得またはその特定の部分を課税標準として課される税の附加税

- 個人の所得を課税標準として課される税と同一の税目に属する税で、個人の特定の所得につき、徴税上の便宜のため、所得に代えて収入金額その他これに準ずるものを課税標準として課されるもの

- 個人の特定の所得につき、所得を課税標準とする税に代え、個人の収入金額その他これに準ずるものを課税標準として課される税

簡単に言えば

- 個人の所得(収入)を課税標準として課される税のこと

- 外国または外国の地方公共団体により課される税のこと

を言い、これが「外国税額控除」の対象になります。

外国所得税に該当しないもの

- 税を納付する人が、その税の納付後、任意にその金額の全部または一部の還付を請求することができる税

- 税を納付する人が、税の納付が猶予される期間を任意に定めることができる税

- 複数の税率の中から税を納付することとなる人と外国もしくはその地方公共団体またはこれらの者により税率を合意する権限を付与された者との合意により税率が決定された税のうち一定の部分

- 外国所得税に附帯して課される附帯税に相当する税その他これに類する税

簡単に言えば

- 還付請求ができるもの

- 猶予期間があるもの

- 自分で税率を決定できるもの

- 外国所得税に附帯して課される附帯税

は、「外国税額控除」の対象にはなりません。

外国所得税に該当しても、外国税額控除の対象とならないもの

- 通常行われる取引と認められない一定の取引に基因して生じた所得に対して課される外国所得税額

- 資本の払戻しなど所得税法第25条第1項各号に掲げる事由により交付を受ける金銭の額および金銭以外の資産の価額に対して課される外国所得税額(その交付の基因となったその法人の株式または出資の取得価額を超える部分の金銭に対して課される部分を除きます。)

- 国外事業所等から事業場等への支払につきその国外事業所等の所在する国または地域においてその支払に係る金額を課税標準として課される外国所得税額

- 居住者が有する株式または出資を発行した外国法人の本店または主たる事務所の所在する国や地域の法令に基づき、その外国法人の課税標準等または税額等につき更正または決定に相当する処分があった場合において、その処分が行われたことにより増額された外国法人の所得金額相当額に対し、所得税法第24条第1項に規定する剰余金の配当等の額に相当する金銭の支払とみなして課される外国所得税額その他の他の者の所得の金額に相当する金額に対し、これを居住者(居住者と他の者との間に一定の関係がある場合における居住者に限ります。)の所得の金額とみなして課される外国所得税の額

- 居住者の国外事業所等の所在する国又は地域において課される一定の外国所得税の額

- 租税特別措置法第9条の8に規定する非課税口座内上場株式等の配当等または同法第9条の9第1項に規定する未成年者口座内上場株式等の配当等に対して課される外国所得税額

- 居住者がその年以前の年において非居住者であった期間内に生じた所得に対して課される外国所得税額

- 外国法人から受ける租税特別措置法第40条の5第1項に規定する剰余金の配当等の額(同項または同条第2項の規定の適用を受ける部分の金額に限ります。)に係る一定の外国所得税額

- 外国法人から受ける租税特別措置法第40条の8第1項に規定する剰余金の配当等の額(同項または同条第2項の規定の適用を受ける部分の金額に限ります。)に係る一定の外国所得税額

- 日本が租税条約を締結している相手国等において課される外国所得税額のうち、その租税条約の規定(当該外国所得税の軽減または免除に関する規定に限ります。)によりその相手国等において課することができることとされる額を超える部分に相当する金額または免除することとされる額に相当する金額

- 外国において課される外国所得税額のうち、外国居住者等の所得に対する相互主義による所得税等の非課税等に関する法律の規定により、外国居住者等の対象国内源泉所得に対して所得税を軽減し、または課さないこととされる条件と同等の条件により軽減することとされる部分に相当する金額または免除することとされる額に相当する金額

- 居住者の所得に対して課される外国所得税額で租税条約の規定において外国税額控除をされるべき金額の計算に当たって考慮しないものとされるもの

簡単に言えば

- 通常行われる取引と認められない取引

- 資本の払戻しなど

- 日本の居住者でない期間に生じた所得

- 配当金

- 租税条約の規定を超える金額の外国所得税

などが外国税額控除の「外国税額控除」の対象にならないとされています。

外国税額控除の控除限度額の計算

外国税額控除には「限度額」が設定されています。

「外国税額控除」を使おうと、考えている方にとって気になるのは

「限度額があるなら、二重課税になって税負担が増えてしまうのでは?」

という点ではないでしょうか。実際の控除額計算をして、ご自身の控除限度額に達するかどうか?チェックしてみましょう。

計算

- 所得税の控除限度額 = その年分の所得税額 × (その年分の調整国外所得金額/その年分の所得総額)

その年の所得税の総額が700万円

その年の国内所得税の課税所得が500万円

その年の外国所得税の課税所得が200万円

だった場合

- その年分の所得税額 = 総課税所得:700万円 × 20%(所得税率) マイナス 42万7,500円(控除額) = 97万2,500円

- 所得税の控除限度額 = その年分の所得税額:97万2,500円 × (その年分の調整国外所得金額:200万円/その年分の所得総額:700万円) = 27万7,857円

つまり

外国税額控除の控除限度額というのは、課税所得の割合に応じて決まることになり、日本の税率に合わせて、外国税額控除の課税所得の割合分が控除の限度額になる

ということです。

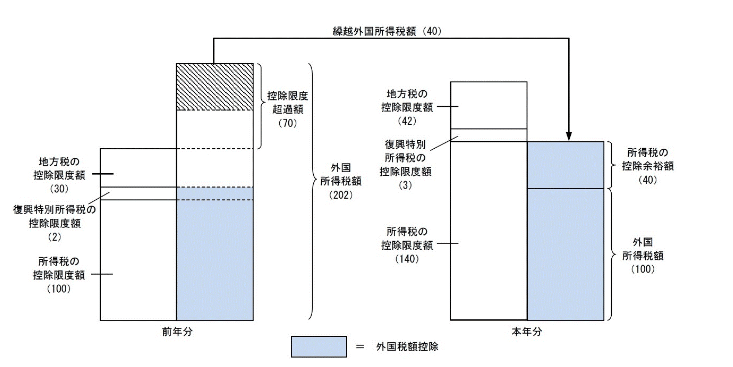

外国所得税額が控除限度額に満たない場合

その年において納付することとなる外国所得税額がその年の所得税の控除限度額に満たない場合において、その年の前年以前3年内の各年において納付することとなった外国所得税額のうち、その年に繰り越される部分の金額(以下「繰越外国所得税額」といいます。)があるときは、その控除限度額からその年において納付することとなる外国所得税額を控除した残額を限度として、その繰越外国所得税額をその年分の所得税額から控除します。

出典:国税庁

簡単に言えば

- 外国所得税額 > 所得税の控除限度額

という形で、外国所得税額が控除限度額を超える「超過」が発生した場合は、3年の間繰越て控除できる「繰越外国所得税額の繰越」が可能になります。

外国税額控除の申告・手続き方法

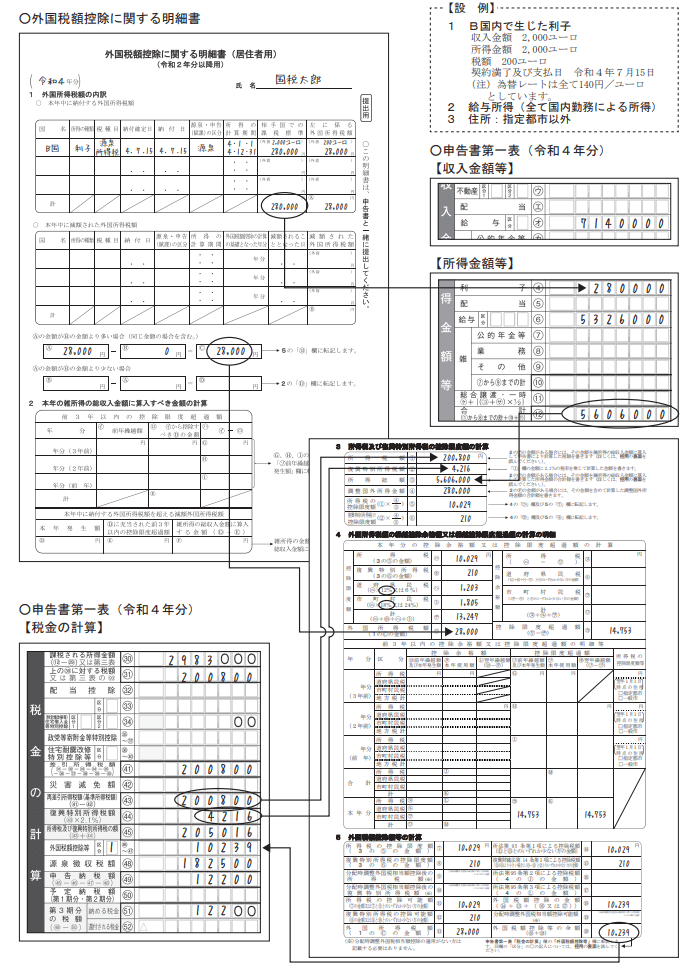

外国税額控除を受けるためには、日本で確定申告をするときに「外国税額控除」の申請をする必要があります。手続きの流れについて記載します。

申告手続きの必要書類

申告に必要となる書類は以下の4つです。

- 確定申告書

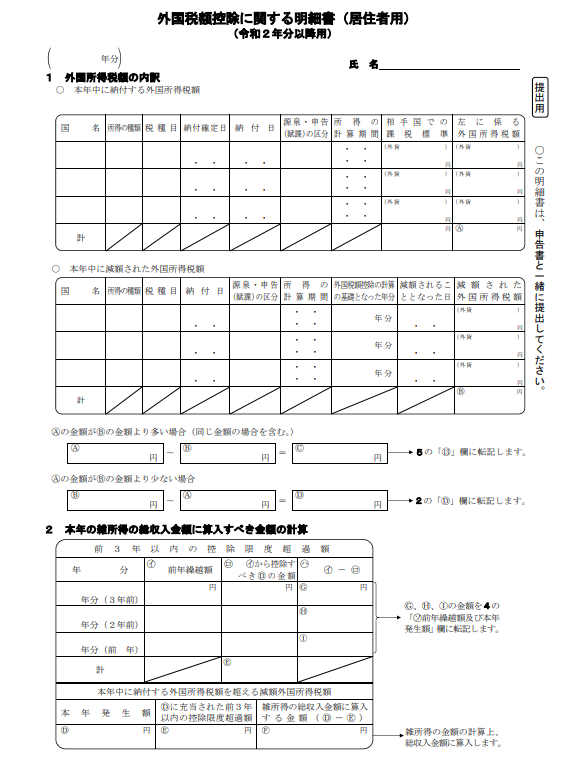

- 外国税額控除に関する明細書

- 外国所得税が課されたことを証明する書類

- 外国の法令により課される税の名称および金額、その税を納付することとなった日およびその納付の日または納付予定日、その税を課する外国またはその地方公共団体の名称ならびにその税が外国税額控除の対象となる外国所得税に該当することについての説明を記載した書類

確定申告書

確定申告時に使う申請書のことです。WEBでの作成でも問題はありません。

外国税額控除に関する明細書

外国税額控除の内訳を記載するものです。

- 国名

- 所得の種類

- 税種目

- 納付確定日

- 納付日

- 源泉・申告(賦課)の区分

- 所得の計算期間

- 相手国での課税標準

- 外国所得税額

などを記載する必要があります。

外国所得税が課されたことを証明する書類

外国で納税するため証拠の書類です。納税した国で発行してもらうものです。

外国の法令により課される税の名称および金額、その税を納付することとなった日およびその納付の日または納付予定日、その税を課する外国またはその地方公共団体の名称ならびにその税が外国税額控除の対象となる外国所得税に該当することについての説明を記載した書類

外国の税金に関しての説明書類のことです。

その他書類

国外源泉所得、外国所得税額に異動が生じた場合には

- 外国所得税が減額され、上記「外国所得税額に異動が生じた場合」の「外国所得税額が減額された場合」の適用がある場合には、減額に係る年において減額された外国所得税額につきその減額された金額およびその減額されることとなった日ならびにその外国所得税額がその減額に係る年の前年以前の各年において控除されるべき金額の計算の基礎となったことについての説明を記載した書類

- 上記の税を課されたことを証するその税に係る申告書の写しまたはこれに代わるべきその税に係る書類およびその税が既に納付されている場合にはその納付を証する書類(納税証明書や更正決定に係る通知書、賦課決定通知書、納税告知書、源泉徴収票などを含みます。)

- 国外源泉所得の金額の計算に関する明細を記載した書類

が必要になります。

確定申告時に上記の書類を提出することで「外国税額控除」が適用されるのです。

「外国税額控除」のよくある間違え

「外国税額控除」は、租税条約を締結していない国でも、利用可能な税制になります。「租税条約の有無」は、関係ありません。

「外国税額控除」の注意点

「外国税額控除」は、計算はシンプルなものの、控除額や必要書類などは、納税した現地の国によって変わってきます。英語が堪能であれば対応できるかもしれませんが、日本在住の日本人の場合は、なかなか書類をスムーズに準備できないケースなどが考えられます。

海外不動産投資の場合は、不動産のエージェントや現地在住の日本人の力を借りて、情報収集をする必要があります。

また、税金計算に関しては、税理士や会計士に依頼することが重要と言えます。