「フィリピン不動産って買えるですか?」

「フィリピン不動産投資ってどうなんですか?」

「フィリピン不動産の今ってどうなっていますか?」

フィリピン不動産の購入、フィリピン不動産投資、フィリピン移住を検討している方もいらっしゃるかと思います。今回は、フィリピン不動産投資、フィリピン不動産の買い方・メリットデメリット・リスク・利回り・税金まで、徹底的に検証したいと思います。

そもそも、フィリピン不動産は日本在住の日本人が買えるの?

購入できます。

フィリピンでは、土地の所有権をフィリピンに在住していない外国人は持てません。そのため、戸建て(ヴィラ)も購入できません。

コンドミニアム(日本でいう分譲マンション)の区分権の所有は、フィリピンに非居住の外国人にも認められています。

外国人の保有制限としては「コンドミニアムの全戸数の40%まで」となっています。ディベロッパーから見れば、100部屋の分譲マンションであれば、40部屋までは外国人が購入でき、残りの60部屋はフィリピン人に売る必要があるということです。個人として購入するのであれば、区分マンションの1戸を購入する場合には、100%の所有が可能ということです。

フィリピンという国とは?

概要

| 投資先 | フィリピン不動産 |

|---|---|

| 国名 | フィリピン共和国 |

| 面積(k㎡) | 298,170k㎡ |

| 日本との比較 | 0.8倍 |

| 人口 | 109,035,343人 |

| 日本との比較 | 0.9倍 |

| 首都 | マニラ |

| 民族 | マレー系が主。一部、中国系、スペイン系及び少数民族 |

| 言語 | フィリピノ語(タガログ語)および英語 |

| 宗教 | キリスト教 |

| 通貨 | フィリピン・ペソ(PHP) |

| 政策 | 共和制 |

| 主要産業 | BPO産業を含むサービス業(GDPの約6割)、鉱工業(GDPの約3割)、農林水産業(GDPの約1割) |

| 日本からの移動時間 | 4.5時間 |

| 為替 | 変動相場制 |

| 格付け | S&P BBB フィッチ BBB- ムーディーズ Baa2 |

フィリピン共和国(通称フィリピン)は、東南アジアに位置する立憲共和制を採用する国家であり、7,641の島からなる島国です。総人口は1億人を超え、首都はルソン島にあるマニラです。

フィリピン諸島は、フィリピン海を挟んで日本とパラオ、バシー海峡を挟んで台湾、スールー海を挟んでマレーシア、セレベス海を挟んでインドネシア、南シナ海を挟んで中国およびベトナムと向かい合わせになっており、有権や領海・排他的経済水域を巡っては中国、ベトナム、台湾、マレーシアと対立を抱えています。

フィリピンは熱帯海洋性気候で、1年の大半は暑く、湿度が高いです。季節は、乾季と雨季のみで、3月下旬から10月上旬が乾季で、10月下旬から3月上旬が雨季とされています。

日本からも、4時間~5時間と行きやすく、フィリピンも比較的人気のある観光地でもあります。

政治

大統領を元首とする共和制国家であり、フィリピンの大統領は、国民の直接選挙により選出されます。任期は6年で、フィリピン憲法の規定により、再選は禁止されています。

経済

フィリピンの経済は、輸出への依存度の低さ、比較的堅調な消費、1,000万人を数える出稼ぎ労働者による海外からフィリピンへの仕送り、急成長するサービス業により、世界経済の混乱の中で比較的安定して成長しています。とくに英語が話せる方が多いため、BPOサービスが発展しており、世界各国の事務・総務・人事・経理・コールセンター等のアウトソーシング先として活用されています。とくに欧米とは昼夜が逆転していて、かつ英語が話せるので、欧米の深夜時間のコールセンター業務などでフィリピンを利用している外資系企業が多いのです。

フィリピンのGDPは急激に上昇しており、人口増加とともに成長局面に入ってきています。反面、貧富の差の拡大や急激な人口増加にインフラが整っていない、海や川などの汚染など、社会問題も少なくありません。

フィリピン不動産が不動産投資で注目される理由・メリット

1.すでに1億人の人口がありながらも、今後も増加する予想

エジプトの人口は、すでに1億人を超えていますが、2050年には1.6億人を超えると予想されています。

フィリピンの総人口推移

2.人口ピラミッドがきれいな形状で、人口ボーナスも長く獲得できる

きれいな正三角形をしていて、子供の数が多く、人口ボーナスが長期的に継続されることがほぼ確実と言えます。

フィリピンの人口ピラミッド

3.投資対象となるマニラ市の人口

フィリピンの首都マニラは、海外不動産投資で最も候補になるうる都市となっています。

マニラ市の人口は、185万人(2020年時点)です。これだけを見ると少ないと思ってしまいがちですが

- マニラ市:185万人/38.55k㎡

ですから、大きさとしては「江東区(40.16k㎡)」「葛飾区(34.8k㎡)」「杉並区(34.06k㎡)」ぐらいの大きさです。

マニラ市と旧首都のケソン市を含む16市と1町を合わせたものを「メトロマニア」と呼び、こちらの人口は1,348万人(2020年時点)です。これは、ほぼ東京23区と同じ広さとなっています。

- メトロマニア:1,348万人/636k㎡

- 東京都23区:979万人/622km²

つまり、東京都23区よりも、人口密度が高いのがマニラであり、「人口密度が高い = 住まいのニーズがある」ということに他ならないのです。

4.GDPの成長率がすごい

フィリピンのGDPは、217,563フィリピンペソ(567,216円※2023年)です。日本のGDPは4,699,080億円(※2023年)です。まだまだ、差はあるものの、急激な上昇を描いていて、かつ「差があることは、伸びしろがある」ともとらえられます。

フィリピン GDP

4.マニラ地下鉄の建設が進む

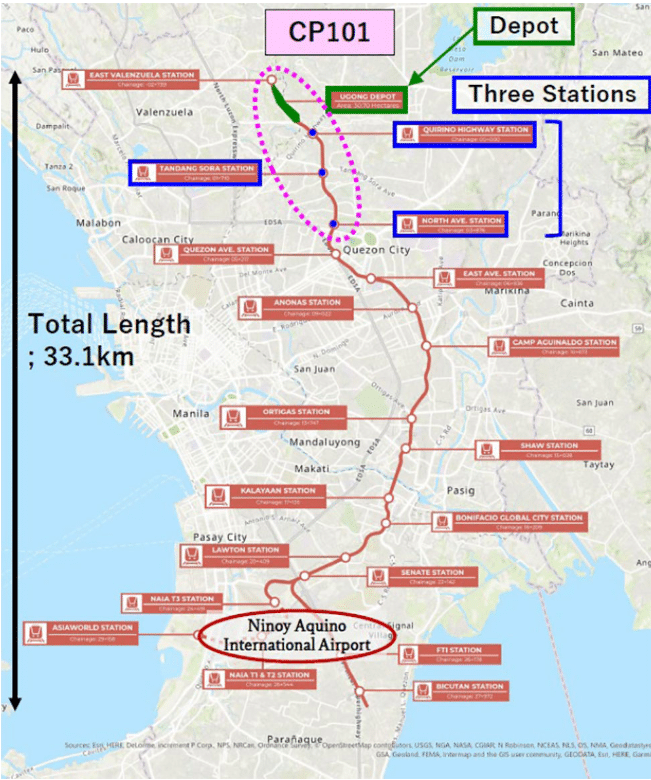

マニラでは地下鉄(メトロ)の建設が進んでいます。通称は、MMS(Metro Manila Subway)です。

路線は計15駅で、完成したら全長36kmとなる計画です。フィリピンにおいて「世紀のプロジェクト」と呼ばれています。2025年に部分開業、2027年に全面開業する予定です。

ドゥテルテ政権のインフラ整備計画「ビルド・ビルド・ビルド」のフラッグシップ事業75件の中で事業費が最大(約3,570億ペソ=約7,530億円)の案件で、同同国初の地下鉄となります。

地下鉄は日本から資金や技術などの支援を受けていて、三井住友建設などが入っています。

現状のマニラでは渋滞がひどく、地下鉄によって渋滞が緩和されれば、より地価が上がることが予想されます。

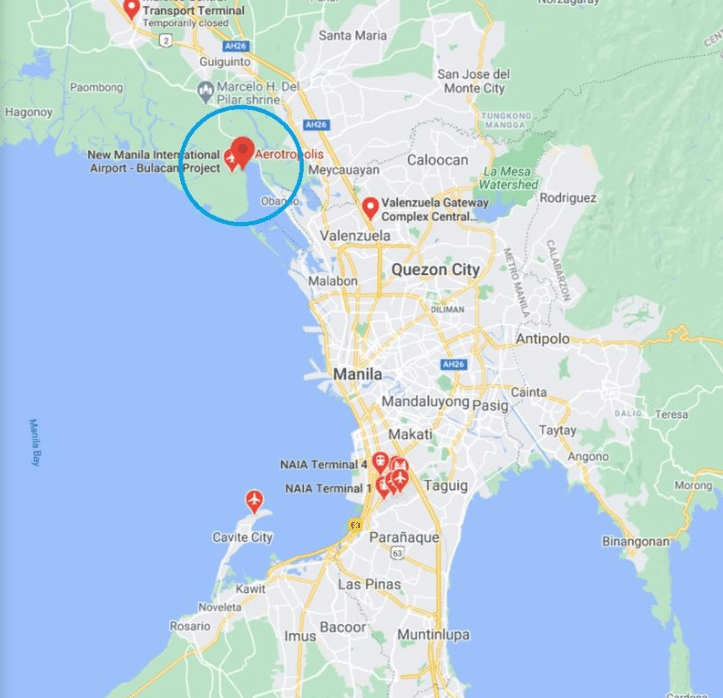

5.新空港が建設される

フィリピンは島国であり、国内輸送には航空、海運が欠かせないものですが、格安航空会社の台頭により、航空需要は急増しています。マニラにある「ニノイ・アキノ国際空港(NAIA)」は設備が古く、旅客・貨物処理能力の不足による慢性的な混雑、4つの旅客ターミナルが離れており、空港アクセスも悪いため、利用者からの評判は良くないものでした。

そこで、計画されたのが新空港です。

「新マニラ国際空港(New Manila International Airport:NMIA)」の建設が進んでいます。段階的に開発される世界クラスの空港であり、当初の乗客数は年間3,500万人、完全完成時には年間1億人の乗客を目標としています。2027年の開港を目指しています。

空港の環境や輸送能力が向上すれば、観光・経済の向上が見込めます。

空港開発を請け負うのは、フィリピンの有数の財閥企業である「サン・ミゲル・コーポレーション(SMC)」です。

6.日本企業が続々とフィリピンに進出

日本企業がフィリピンへ進出したり、会社を買収するケースが増えてきています。日本の大手企業の進出が目立つようになるということは、それだけ国に対する期待値があることを意味しています。

銀行の出資

- 三井住友フィナンシャルグループ(FG)は2022年11月2日、フィリピン大手銀行のリサール商業銀行(RCBC)に約270億フィリピンペソ(約680億円)を追加出資すると発表した。

- 株式会社みずほフィナンシャルグループ(執行役社長:木原 正裕)は、株式会社みずほ銀行(頭取:藤原 弘治)を通じて、フィリピン共和国(以下「フィリピン」)において、同国民間企業で初めてライセンスを取得し「Tonik」ブランドで無店舗のデジタルバンクを展開する Tonik Digital Bank, Inc. (以下「Tonik バンク」)の持株会社 Tonik Financial Pte. Ltd.(CEO:Krasnov Grygorii、以下「Tonik フィナンシャル」)に出資することとしました。

- MUFGはアジアを第二のマザーマーケットと捉え、その高い成長力を取り込むため積極的な投資を行ってきました。具体的には、クルンシィ(アユタヤ銀行/タイ)、バンクダナモン(インドネシア)、ヴィエティンバンク(ベトナム)、セキュリティバンク(フィリピン)の商業銀行4行に対して、総額140億米ドル超を出資

ディベロッパーの進出

- 日本のディベロッパーである野村不動産、そして東南アジア初の参入となる三越伊勢丹ホールディングスが3社共同で手掛ける高級レジデンス「THE SEASONS」AKI Tower

- 三井不動産グループが参画するフィリピン初のプロジェクト「The Arton」

7.英語が公用語

留学先としても、フィリピンは候補に挙がることが多いのですが、それは英語が公用語ということです。

英語が話せるフィリピン人は、63.7%にも上り、英語でコミュニケーションができることは、世界のビジネス機会を増やしやすいメリットがあります。

当然、日本人、外国人の移住先としても、英語が使える安心感は、他の東南アジアよりも大きいと言えます。

2022年版「EF EPI(English Proficiency Index)英語能力指数」で、フィリピンは22位と、東南アジアではシンガポールに次ぐ2位にランクインしています。日本は、80位です。

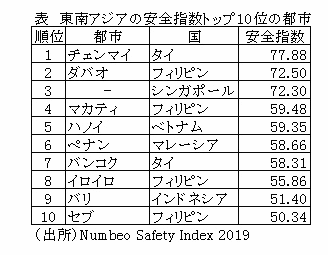

8.治安が良くなってきている

日本にしろ、シンガポールにしろ、ドバイにしろ、治安のよいところに、投資家のマネーは集まることになります。

フィリピンでは、2016年に就任したドゥテルテ大統領が過激な麻薬撲滅などの犯罪対策を行い、フィリピンの治安は急激に改善されています。また、2024年には、POGOと呼ばれるオンライン・カジノ業も全面禁止にするとのことで、犯罪の撲滅・治安の改善には、とても力を入れている国と言えます。

犯罪率に関する世界的データベース「Numbeo Safety Index 2019」によると、東南アジアで最も安全な都市トップ10位に、フィリピンの4都市(ダバオ、マカティ、イロイロ、セブ)が選定されています。

ただし、完全に治安が良くなっているわけではなく軽微な犯罪(スリ、詐欺、ぼったくり、美人局、置き引き)はまだ残っています。これはエリアによる差があるため、投資をするときは、物件の場所も重要と言えます。

9.現地の視察がしやすい

当然、海外不動産投資でも、現地を見ないで買うのと、現地を見て買うのでは、現地を見た方が成功の確率は上がると考えて良いでしょう。プレビルドだとしても、現地の地理的な特性を肌で体感しない限りは「どこに何があるのか?」正確には把握できないのです。

現地の視察という意味では、日本からの行きやすさも重要です。

エジプト不動産だと、エジプトに行くまでは、直行便で16時間ぐらいかかってしまいます。

フィリピン不動産であれば、4時間~5時間で行けるので、現地に行きやすいというメリットがあります。

フィリピン不動産の不動産投資におけるデメリット・リスク

1.為替リスク

フィリピンペソと日本円の関係は

円安フィリピンペソ高で推移しています。

フィリピンの為替「PHP/JPY」

フィリピンの為替「PHP/USD」

フィリピンペソが上がっているというよりは、円が弱くなっているという状況です。

円安の時にフィリピン不動産を購入し、円高になれば、為替差損が発生します。

為替差損が発生するリスクはあると考える必要があります。

2.ディベロッパーの建設がとん挫するリスク

海外不動産投資では「プレビルド」で新築物件の竣工前の5年以上前から購入することが可能です。

ディベロッパーは、プレビルドで建設前にお金を集めて、その資金で建設費を賄います。

このような仕組みになっているため、資金不足で建設ができなくなった場合には、ディベロッパーが倒産し、プレビルドで支払ったお金が戻ってこないリスクはあります。

このリスクを回避する方法は、信頼できる、実績のある(事業歴や建設実績が多い)現地のディベロッパーを選ぶことが求められます。

3.カントリーリスク

前述したようにフィリピンは、海を隔てて、いろいろな国と対面しており、全体の領有権や領海・排他的経済水域を巡っては中国、ベトナム、台湾、マレーシアと対立を抱えている国です。

また、ミンダナオ島を活動拠点とする南部の武装ムスリム勢力がいて、2017年5月、フィリピン軍は、ミンダナオ島マラウィ市にてアブ・サヤフと市街戦になるなど、カントリーリスクも抱えている国であることは間違えありません。

日本の尖閣諸島と同様に、中国がスカボロー礁やスプラトリー諸島の領有権の主張をするなど、火種はくすぶっている国でもあります。

万が一、戦争にでも発展してしまうと、不動産価格は下落してしまいます。

フィリピン不動産・最新の不動産価格推移データ

フィリピン・マニラのアパート価格推移

(3ベッドルーム・高級コンドミニアム)(PHP/sq. m.)

出典:Global Property Guide 2026年1月最新データ

フィリピン・マニラのアパート価格推移変動率

フィリピン・マニラのアパート価格推移変動率

出典:Global Property Guide 2026年1月最新データ

フィリピン不動産投資で発生するコスト

※コストは、ディベロッパー、物件、時期によっても違いがあります。あくまでも参考事例として、実際の発生するコストは、その時の不動産会社にヒアリングしましょう。

フィリピン不動産投資で発生するコストには

- 物件価格

- 公証役場の認証費用

- 登記費用

- 付帯設備費・家具家電費用

- 共益費・修繕費

- 火災保険

- 賃貸管理費

- 税金(不動産取得税・所得税・固定資産税・印紙税・付加価値税:VAT)

が挙げられます。

物件価格

物件価格は、その販売物件の価格です。

フィリピン不動産では、他の海外不動産投資と同様に「プレビルド」での販売が一般的です。

- 5年間で半年ごとに10%ずつ払って、5年後に竣工

- 初回15%、物件完成85%で、5年後に竣工

というようなイメージです。

また、プレビルドの費用の一括払いによる割引もあります。

10%~30%程度の割引があります。

公証役場の認証費用

契約時に必要な契約文章の認証費用です。

1通11,500円で、5通から10通ぐらいの認証が必要になります。

登記費用

登記費用が発生します。

ディベロッパーが登記を行います。登記費用と合わせて、税金が必要になります。

4%~10%程度の手数料をディベロッパーが取得することが多いです。これには印紙税や不動産譲渡税など物件取得に係わる諸経費が含まれています。

税金(付加価値税:VAT)

VAT(付加価値税)です。日本での消費税のようなものです。

フィリピン不動産の場合は、12%です。

付帯設備費・家具家電費用

フィリピン不動産の場合は、家具・家電付きで賃貸に出すのが一般的です。

家具・家電付きの物件でなければ、オーナー側が家具・家電を用意しなければならないのです。100万円程度の初期費用が発生します。

共益費・修繕費

共益費・修繕費(修繕管理費)というのは日本でもある共用施設の維持・管理のための費用です。

賃貸管理費の負担は、物件規模によって、テナント負担か?オーナー負担か?が決められています。

㎡単価で100~150PHPが相場です。

火災保険

火災保険にも加入する必要があります。火災保険料が発生します。評価額の約0.4%程度です。

賃貸管理費

賃貸管理費は、物件を賃貸に貸すときに賃貸管理を行う不動産会社に支払う費用です。家賃の1カ月分です。

税金(不動産譲渡税)

不動産譲渡税は、物件価格の6%です。

不動産移転税は、売買価格・公正市場価格の高い方の0.75%です。

税金(印紙税)

印紙税は、物件価格の2%です。

税金(固定資産税)

固定資産税は、物件価格の0.4%~1.0%です。

税金(特別教育基金)

物件価格の1%程度です。

税金(所得税)

フィリピン非居住の外国人の場合は、賃貸収入の25%です。

フィリピン不動産投資後の利回りシミュレーション

- 為替 1PHP(フィリピン・ペソ) = 2.5円

という場合に

- 建物金額:4,000,000PHP(10,000,000円)

と仮定します。

初期費用

- ディベロッパーの事務手数料(印紙税・譲渡税・移転税):6.5% = 260,000PHP(650,000円)

- VAT(付加価値税):12.0% = 480,000PHP(1,200,000円)

- 家具・家電費用 = 400,000PHP(1,000,000円)

- 公証人費用 = 20,000PHP(50,000円)

想定家賃

- 1,000万円で購入できる物件の場合、40,000PHPほど

運用時コスト

- 固定資産税:0.4% = 16,000PHP(40,000円)

- 特別教育基金税:0.4% = 16,000PHP(40,000円)

- 賃貸管理費:家賃の10% = 2,000PHP(5,000円)/月

- 共益費・管理費: = 2,000PHP(5,000円)/月

というコストが想定されます。

収入に関しては、所得税は「外国税額控除」で日本の所得税と相殺できるため、履いて計算します。

概算のシミュレーション

- 初期コスト合計:5,160,000PHP(12,900,000円)

- 年間想定賃料:240,000PHP(600,000円)

- 運用コスト合計:36,000PHP(90,000円)

- 想定年間収益:204,000PHP(510,000円)

利回り:3.95%

フィリピンの物価(給料・家賃・不動産価格・住宅ローン金利)

フィリピン不動産に投資するうえでは、フィリピンの物価を抑えておく必要があります。

フィリピン物価の中でも、水・レストラン・家賃・不動産価格などを東京と比較しています。また、物価ではありませんが、平均給料・住宅ローン金利の数値も東京と比較しました。

フィリピン(マニラ)と日本(東京)の物価比較

| 都市/国 | 東京/日本 | マニラ/フィリピン | マニラ/フィリピン |

|---|---|---|---|

| 通貨 | 円 | PHP | PHP |

| データ計測日時 | 2026/1 | 2026/1 | 2026/1 |

| データ計測時点の為替 | 1円 | 2.66円 | 2.66円 |

| 物価 | 平均 | 平均(円換算) | 比率(対東京) |

| 安いレストランでの食事 | 1,200円 | 931円 | 78% |

| 一般的なレストラン・2名・3コース | 6,600円 | 4,655円 | 71% |

| マクドナルドのバリューセット | 750円 | 665円 | 89% |

| 国産生ビール(0.5リットル) | 600円 | 226円 | 38% |

| 水・ボトル(1.5リットル) | 129円 | 98円 | 76% |

| タクシー 1km(通常料金) | 500円 | 40円 | 8% |

| ガソリン(1リットル) | 178円 | 170円 | 96% |

| シティセンターのアパートメント (1 ベッドルーム) | 158,384円 | 77,645円 | 49% |

| アパートメント (1 ベッドルーム) センター外 | 93,938円 | 38,924円 | 41% |

| 市内中心部のアパート購入の平方メートルあたりの価格 | 1,618,828円 | 560,499円 | 35% |

| センター外のアパート購入の平方メートルあたりの価格 | 792,363円 | 370,184円 | 47% |

| 平均月給(税引後) | 386,814円 | 79,151円 | 20% |

| 住宅ローン金利 (%)、年間、20 年間固定金利 | 1.63% | 7.52% | 469% |

フィリピン不動産の買い方

フィリピン不動産に強い日本人スタッフがいる、日本人が運営する不動産会社に依頼するのが一番確実な方法です。

フィリピン不動産は、多くの日本人の不動産会社が進出しています。だからこそ、買い手側(投資家側)のニーズをくみ取って、物件を紹介し、不安を払しょくしてくれる、信頼できる不動産会社を見つける必要があります。

多くの選択肢がある反面、フィリピンで不動産会社が儲かると思って、出てきた新しい会社も少なくありません。ネットワークが少ないと、デメリットも多いので注意が必要です。

フィリピン不動産投資のおすすめエリア

マカティ

マカティは「フィリピンのウォール街」と称され、日系企業、外資大手企業、金融機関が集まるビジネスの中心地です。

東京でいうのであれば「大手町・丸の内」エリアです。

フィリピン経済の中心地にあり、増加傾向が続く外国人駐在員が多くいるため、高級コンドミニアムの需要が高いエリアとなっています。

BGC(ボニファシオ・グローバルシティ地区 (Fort Bonifacio Global City))

マニラのタギッグ市に開発された地区で、開発したのは、フィリピン財閥系ディベロッパー「アヤラ・コーポレーション」です。

富裕層や駐在員家族に向けた高級住宅街として、高層ビルや高層マンションとともに、ショッピングモールなやインターナショナルスクールもある、セレブのエリアです。

日本でいえば「六本木・白金」エリアです。

オルティガス

「マンダルヨン市」「パシッグ市」「ケソン市」に跨るエリアで、マカティに次ぐ、ビジネスエリアです。国内に2か所ある証券取引所の1つがあり、中華系フィリピン企業が上場して本社を構えるエリアで、フィリピン大企業の「サンミゲル」や「ジョリビー」の本社、外資系企業、各種教育機関、複数のショッピングモールや高級ホテルが集まるモダンな街です。

複数のショッピングモールやハイクラスのホテルも集まっており、オフィス需要、住宅需要が望めるエリアと言えます。

日本でいえば「新宿」エリアです。

セブ島

フィリピンの第二都市のセブ島は、日本人にとっては、リゾートのイメージですが、十分に開発された都市でもあります。

リゾートと都市を兼ね備えているため、セカンドハウスとしてのニーズが高いエリアでもあります。

グローバル企業も多く、かつ観光需要も高いエリアで、フィリピンの中心部にあり、移動もしやすいエリアとも言えます。

おすすめのフィリピン不動産物件情報 新築物件(オフプラン)

おすすめのフィリピン不動産物件情報 中古物件

PASEO de ROCES(パセオ・デ・ロセス)中古物件/1Bed/690万ペソ/想定利回り5.9%

PASEO de ROCES(パセオ・デ・ロセス)中古物件/Studio/380万ペソ/想定利回り6.2%

フィリピン不動産 最新動向

マクロ環境・金利

- インフレと政策金利

インフレは2025年を通じて低位で推移し、金融当局は景気下支えを重視する局面です。政策金利(翌日物RRP)は4.50%まで引き下げられており、金融緩和は終盤に入りつつも、景気・物価次第で追加対応の余地が残る状況です。 - 住宅ローン金利の実務感(店頭・プロモ)

住宅ローンは「店頭の標準金利」よりも、キャンペーン固定金利(プロモ)が資金需要を動かしています。主要行では年5.99〜6.99%前後(1〜5年固定のプロモ)が見られ、購入検討層は「短期固定→見直し」を前提に組む動きが増えています。一方で、企業・個人向けの一般貸出金利は年8%台が目安で、信用状況による差が大きいです。 - 公的・準公的の住宅金融(低所得寄り)

住宅支援策の一環として、低価格帯住宅向けには年3%の優遇枠(一定期間固定)が継続しており、一次取得層の下支え要因になっています。社会住宅の価格上限見直しも進み、供給側は「商品設計の組み替え」が進みやすい環境です。

住宅(分譲・賃貸)

- 市場の中心テーマは「在庫調整」と「売り方の変化」

コンドミニアムは、特にミッドインカム帯(例:1戸あたり約P3.2M〜P12M)で吸収が鈍く、供給側は新規供給を抑えつつ、完成在庫(RFO)を回す販売戦略へ寄せています。具体的には、頭金軽減、分割延長、現金一括割引、家電・家具バンドル、賃貸保証やレント・トゥ・オウン型など、条件面での競争が強いです。 - 空室・賃貸の実務感:立地と築年で二極化

賃貸は、外資・BPO・駐在・帰国需要の戻りで「借りる側」の動きが戻る一方、供給の厚いエリアでは空室率が高めに残りやすいです。

・都心〜準都心の交通利便が高い物件:賃料は底堅く、設備更新・家具付きの競争で成約が進みやすいです。

・供給過多エリア(湾岸・新興エリアの一部):賃料は横ばい〜調整気味で、オーナー側がフリーレントや条件緩和を出すケースが増えています。 - 価格の動き:名目は堅いが「実質」は条件勝負

分譲価格は名目上は大きく崩れにくい一方、実態としては値引き相当の優遇条件で調整が進みます。購入者側は「表面価格」より、総支払(割引・諸費用負担・金利固定期間)で比較するフェーズです。 - 購入層の構図

①国内の実需(一次取得・住み替え)

②投資家(賃貸運用・完成在庫狙い)

③OFW(海外送金を背景にした取得)

の3層が中心で、投資家は近年、流動性・賃貸付きの出口設計を重視する傾向が強いです。

オフィス

- 高空室の調整局面:ただし「埋まるビル」と「埋まらないビル」が明確

オフィスは供給増と働き方変化の影響で、空室は高めに推移しやすい一方、需要自体が消えたわけではありません。

BPO/IT-BPM、金融、プロフェッショナルサービスは拡張・再編が続き、Aグレード・交通利便・ESG/省エネ対応に需要が集中します。 - テナントの意思決定が変化

以前の「面積拡大」より、

・出社頻度に合わせた最適化(縮小・再配置)

・従業員体験を高めるアメニティ・共用部

・BCP(災害・停電対応)

を重視する流れです。旧来型・二級ビルは賃料調整・区画分割・改装がないと競争が厳しいです。

リテール・商業

- 来店回復が続き、空室は改善方向

モールは日常消費に加え、外食・体験型で来店が戻りやすく、都市部の優良モールは稼働が改善しています。

出店側は「大型一括」より、小型・複合(飲食×サービス×体験)や、ポップアップ→常設の段階展開が増えています。 - 賃料の現場感

一等立地は堅い一方、郊外・二等立地は、歩合賃料(売上連動)や内装補助など、条件調整でテナントを呼び込みやすい局面です。

ホテル・観光

- 国内需要とMICEが下支え、供給は増加へ

外国人到着数は回復途上ですが、国内観光・週末需要・MICE(会議・イベント)がホテル稼働を支えています。メトロマニラでは、稼働は60%台半ばを中心に推移し、グレードの高いホテルほど単価の粘りが出やすい状況です。 - 2026年は新規供給が増える見通し

2026年は、特にマカティ・湾岸エリアを中心に、新規客室が追加される見通しで、運営側は「稼働の取り合い」ではなく、

・法人・MICEの取り込み

・国内富裕層・近隣国の高単価需要

・長期滞在(サービスアパート連携)

といった需要の組み替えがテーマです。 - 観光統計の目安

2025年の総来訪者数は約648万人規模まで回復しており、消費額も大きく戻っています。2026年はビザ運用の緩和や路線回復が追い風になりやすいです。

物流・工業(倉庫・工場・工業団地)

- 需要は強い:EC×3PL×製造(China+1)の三本柱

物流は引き続き堅調です。

・EC(小口配送・在庫分散)

・3PL(外部委託物流の拡大)

・製造業(サプライチェーン再編)

が重なり、CALABARZON(カビテ・ラグナ等)や、中部ルソン(ブラカン・パンパンガ等)で立地競争が続いています。 - 賃料・契約の傾向

新しい高規格倉庫(高天井・大型ドック・防災対応)は需要が強く、契約は年次の賃料改定条項(インデックス連動)を入れるケースが増えています。電力・道路・洪水リスクの差が、同一エリア内でも収益性を分けやすいです。

REIT・資本市場

- 金利低下で相対妙味が出やすい局面

フィリピンREITは、分配継続が意識されやすい市場です。政策金利が低下したことで、REITの利回りの見え方は改善しやすく、投資家は「分配の安定性」と「資産の質」を重視します。 - 評価の分かれ目

①スポンサーからの資産注入(パイプライン)

②稼働率と賃料の粘り(特にオフィスは選別)

③用途分散(オフィス偏重か、商業・物流・複合か)

がポイントです。

制度・規制トピック(実務で効く論点)

- 外国人の所有

外国人は原則として土地を直接所有できません。一方で、コンドミニアムは一般に一定比率まで外国人保有が可能で、実務では「管理規約・登記状況・残枠」を確認して進めます。土地利用は長期賃借が現実的な手段になります。 - 住宅政策(供給側にも影響)

低価格帯住宅の供給を後押しする政策が継続しており、開発側は「中価格帯中心」から、商品を細分化して取りに行く動きが出やすいです。

投資家への示唆(セグメント別)

- 住宅

「値上がり狙い」より、家賃で回る立地と、出口(売却・賃貸)が作りやすい商品が優先です。完成在庫の条件が良い局面では、総支払を抑えて仕込む戦略が機能しやすいです。 - オフィス

当面は質への回帰が続きます。Aグレード・交通利便・ESG対応は堅く、二級ビルは改装投資と用途転換(フレキシブルオフィス等)が前提になりやすいです。 - リテール

人流の戻りを背景に、優良モールは強いです。投資目線では、テナント入替を回せる運営力と、周辺の人口増・交通改善の有無が重要です。 - ホテル

需要は「国内+MICE」で底堅い一方、供給増で競争も強まります。立地・ブランド・宴会機能・法人需要の取り込みで勝ち負けが分かれます。 - 物流

需要は強いですが、土地・建設コスト上昇で利回りは圧縮しやすいです。港・空港・幹線道路へのアクセス、停電耐性、洪水リスクを最重要で見て、長期契約を取りに行くモデルが堅いです。 - REIT

金利低下局面では相対的に魅力が出やすいですが、銘柄選別が重要です。稼働率の耐性と資産の質、スポンサー力を軸に見るのが実務的です。

リスク・留意点

- コンドの供給圧力:エリアによって空室・在庫が重く、実質的な値引き(優遇条件)が続きやすいです。

- 金利の再上振れ・信用選別:政策金利が下がっても、銀行の与信姿勢や信用スプレッドで実効金利が下がりにくい局面があります。

- 為替・建設コスト:輸入資材や設備コストがぶれやすく、開発の採算と販売条件に影響します。

- オフィス需給の調整長期化:空室調整に時間がかかり、二級ビルは追加投資を迫られやすいです。

- 災害・インフラ差:洪水・停電・交通渋滞など、同一都市内でも物件ごとの差が収益性を大きく左右します。

まとめ

2026年初のフィリピン不動産は、金融緩和で資金環境は改善しつつも、住宅は在庫調整と条件競争、オフィスは高空室下の質への回帰、リテールは人流回復で改善、ホテルは国内・MICE主導で底堅いが供給増、物流はEC・3PL・製造で強い需要という構図です。全体として「一律に上がる市場」ではなく、立地・商品性・運営力で明確に差がつく局面になっています。