「海外不動産投資で失敗するとしたらどういう状況でしょうか?また、その失敗を回避するための対策を教えてください。」

海外不動産投資を検討している場合は、まずはどういう失敗パターンがあるのか?を理解することが重要です。海外不動産投資の失敗パターン7選。失敗事例と対策について丁寧に解説します。

海外不動産投資の失敗パターン

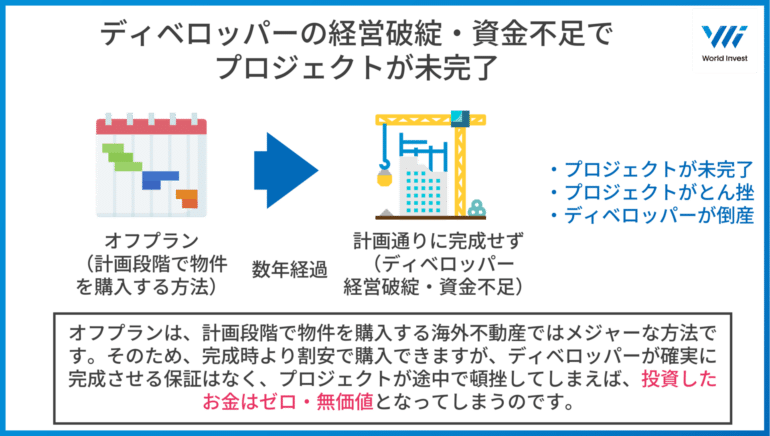

1.物件が完成しないで失敗する

海外不動産投資で一番大きな失敗例は

ディベロッパーのプレビルド(まだ完成していないプロジェクト)を購入した場合に

- 建設途中でディベロッパーが倒産してしまう

完成せずにディベロッパーが破綻してしまえば、支払ったお金が消えてしまうことになります。オフプランは、計画段階で物件を購入する海外不動産ではメジャーな方法です

また、倒産だけではなく、ディベロッパーが倒産していなくても、プロジェクトが資金不足でとん挫したままで、いつまで経っても完成しないということも起きます。

これが海外不動産投資失敗で、よく登場するシチュエーションと言えます。

対策

- 信頼できるディベロッパーを探す

- 完成済みの不動産に投資する

の2つです。

信頼できるディベロッパーというのは、過去の実績に他なりません。過去の建築実績、期日までに完成させた実績がどのくらいなのか?が重要になります。

政府系ディベロッパー、日本企業のディベロッパーなどもありますが、やはり、一番重視したいのは「実績」と言えます。新興のディベロッパーや中小ディベロッパーの方が、利回りが高い、安く販売されている、というものが少なくありませんが、その分のリスクがあることは認識しておく必要があります。

また、完成済みの不動産、もしくはほぼ完成している不動産に投資する場合には「完成しない失敗」は、回避することが可能です。完成しないことを回避するためには、完成済みの海外不動産の投資も視野に入れてみましょう。

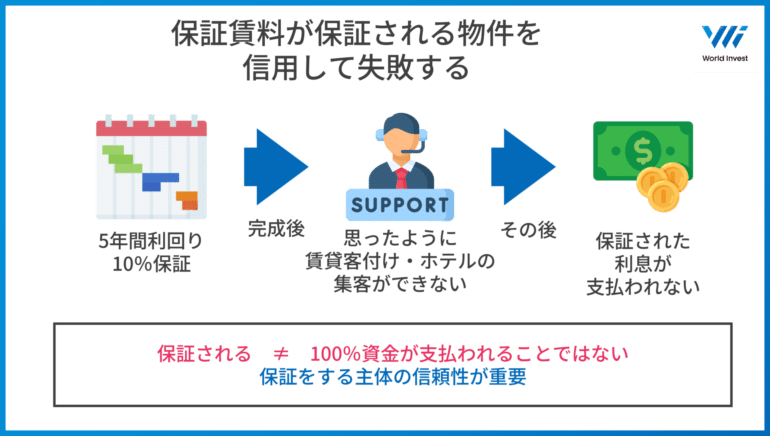

2.保証賃料が保証される物件を信用して失敗する

東南アジアの不動産には

- 年率6.0%で3年保証とか

- 年率8.0%で5年保証とか

- 年率10.0%で10年保証とか

・・・

「保証」という言葉を比較的簡単にサービスに組み込んでいます。

「保証されるのであればリスクがない」と感じて投資する不動産投資家は、少なくありませんが、

- 保証は、保証する主体が信用できないと意味をなさない

のです。

保証される ≠ 100%資金が支払われることではない

保証をする主体の信頼性が重要なのです。

- 保証したけど、空室が多いから支払わない

- 保証したけど、倒産してしまうので支払わない

と、日本では、あまりない形の「約束破棄」が新興国では珍しくないのです。

対策

- 空室リスクをしっかり理解する

- 保証付きのプロジェクトは、あまり信用しない

保証されない場合というのは、想定していた入居者が、想定した家賃で集められないから発生するものです。

これは、自分で賃貸運用する場合でも同様です。

購入前に

- 周辺家賃から離れた家賃設定できないことを確認する

- 自分で運用しても、保証家賃と同等のパフォーマンスがでる

ということをしっかりチェックしたうえで、投資する必要があります。

「保証付きのプロジェクトだから、安心だ」ということは、一切考えないことが重要です。

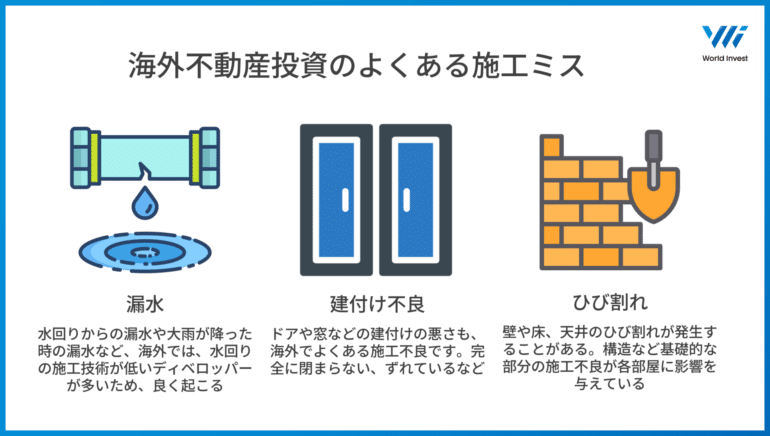

3.施工ミスで失敗する

建物は完成しても・・・

- 施工問題が発生して、賃貸できない

ということが起こりうるのです。

多少の施工不備であれば、リフォームすれば済むことなのですが

- 倒壊の恐れがある施工ミス

- バス、シャワー、トイレが使えない

- 直せないレベルの雨漏り・水漏れ

- 壁・天井・床のひび割れや傾き

- 建付け不良でドアが閉まらない

などが起こってしまうと

- 賃貸に出すことも、民泊に出すこともできません。

- 収入が入ってこなければ、売ることもできません。

これは、わかりやすく、あきらかな失敗と言えます。

対策

- 信頼できるディベロッパーを探す

ことが重要です。

信頼できるディベロッパーというのは、過去の実績に他なりません。過去の建設物件のクオリティをしっかり見ることで、どういうクオリティの建設ができるディベロッパーであるか?判断することができます。

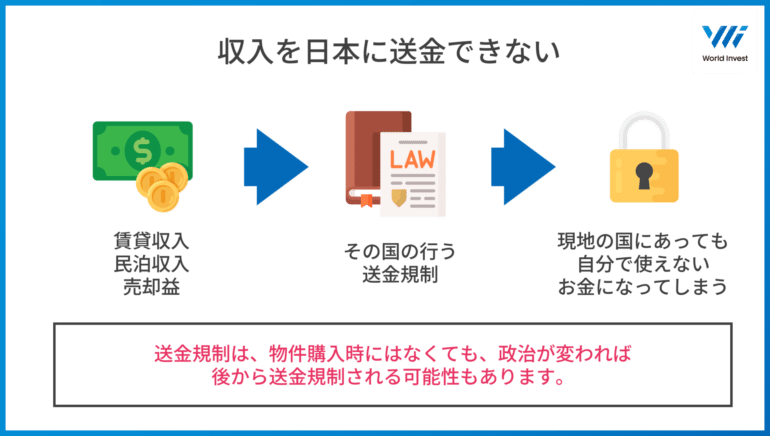

4.収入を日本に送金できずに失敗する

不動産は購入した後は

- 賃貸や民泊に出して運用するか?

- 売却して、譲渡益を得るか?

が主な運用方法と言えます。

収入をうまく得ることができたとしても、

- 現地の銀行口座に入金された、現地通貨での残高が、自分で使えないのであれば意味がありません。

基本的には

- 購入物件による収入 → 現地の銀行口座 → 海外送金 → 日本の銀行口座

という形で、送金することではじめて自分のお金として使えるのです。

「当然じゃないの?」と思う方も少なくありませんが

- 外国によっては「送金規制」がある

ケースがあります。困るのは、購入時に送金規制がなくても、その後、政治体制が代わり、送金規制が後からできてしまうケースです。

自国通貨の海外送金に制限がかってしまったら、日本で資金を利用することができないのです。これも失敗パターンの一つと言えます。

対策

- 海外送金の送金規制の有無について調べる

- ドル建て通貨で購入できる海外不動産を持つ

- 少額でも、こまめに海外送金する

必要があります。

ただし、不動産購入時に送金規制がなかったとしても、将来的に送金規制が発生する可能性も出てきます。

そうならないためには

- ドル建て通貨で購入できる海外不動産を持つ

- 少額でも、こまめに海外送金する

などの対策が考えられます。

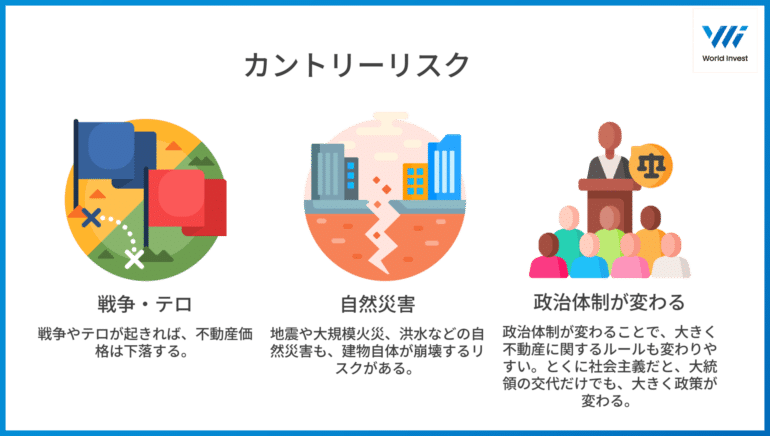

5.カントリーリスクで失敗する

カントリーリスクとは

国の政治・経済・社会情勢の変化によるリスクがあります。戦争、テロ、自然災害、国債の債務不履行などがあれば、不動産価格にも大きな影響があります。

例えば、ウクライナの不動産を購入していたとしたら、戦争によって、建物が壊されてしまい、ロシアに占領されてしまえば、ウクライナ時代の不動産登記が無効になってしまうかもしれません。

戦争、テロ、自然災害、国債の債務不履行など、新興国に発生しやすいカントリーリスクが起きてしまうと、資産がゼロになってしまう可能性もあるのです。

対策

- カントリーリスクに関して、しっかり調査する

ことしかありません。

カントリーリスクがどのくらいあるのか?は、比較的調べやすい情報です。日本語で調べることもできるので、何が起こりうるのか?どういうリスクがあるのか?しっかり調べてから購入する必要があります。

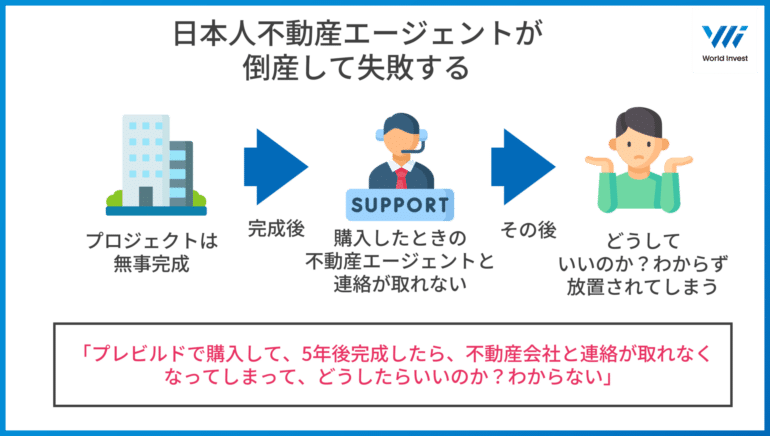

6.日本人不動産エージェントが倒産して失敗する

英語ができない方が、海外不動産を購入する場合は

- 日本人の不動産エージェントを経由して購入する

ケースが少なくありません。

しかし、日本人エージェントは、数人程度の規模感でやっている零細企業も多く、5年、10年、という長期スパンで付き合い続けられる日本人不動産エージェントかどうかはわかりません。

「プレビルドで購入して、5年後完成したら、不動産会社と連絡が取れなくなってしまって、どうしたらいいのか?わからない」

というケースもあります。

このケースも、失敗と言えます。

対策

- 日本人不動産会社の複数社と連絡を取る

- 英語後話せるようにする

- 代替の不動産会社を見つける

などの方法があります。

1社とだけ連絡をしてしまうと、その1社がダメになった時に、次の手が取りにくくなってしまいます。そうならないためには、購入前から複数の不動産会社と連絡を取ることも重要なポイントと言えます。

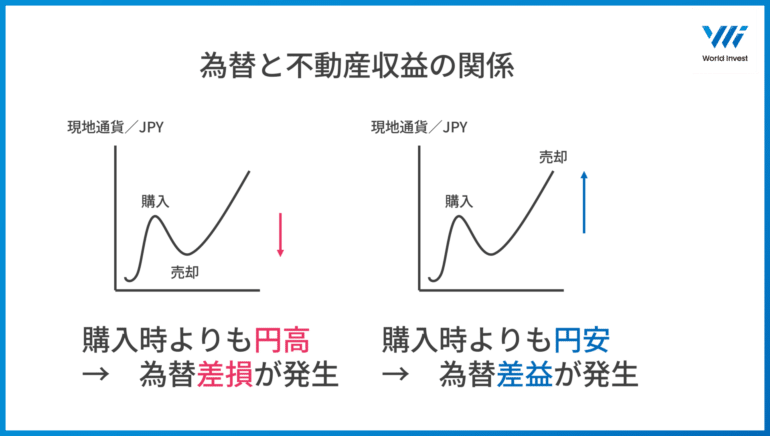

7.為替差損で失敗する

不動産投資では、現地の通貨で売買し、賃貸収入や民泊収入も、現地通貨で取得することになります。

- 円高の時に購入すれば、円安になると為替差益が出る

- 円安の時に購入すれば、円高になると為替差損が出る

仕組になっています。

ドル建て不動産であれば、ドル/円が動いたとしても、100円~200円の間なので、10倍になったり、10分の1になったりはしませんが、新興国通貨の場合は、10倍や10分の1もありえるのです。トルコリラなどが良い例と言えます。

為替差損が大きくなれば、当初の描いていた投資収益が減ってしまい、失敗となります。

対策

- ドル建ての海外不動産を購入する

- 新興国通貨は、為替差損も考慮して投資する

ことが求められます。

通貨が弱い新興国は、利回りが高くなる傾向があるため、注意が必要です。

8.都市計画の開発とん挫で失敗する

都市計画に基づいて、開発が進められる海外不動産は少なくありません。

- 世界一のタワーができる

- カジノができる

- 地下鉄の駅ができる

- 世界最大のショッピングモールができる

- 空港ができる

・・・

挙げていけばキリがありません。

ディベロッパーも、都市計画・都市開発があると投資家に不動産を売りやすいので、都市計画・都市開発をネタに、近隣の土地に開発プランを作るのです。

都市計画・都市開発に基づいてその地価が上がることを予想して投資をする場合、計画通りに開発が完了すれば不動産価格が上昇する可能性は高いのですが、その開発が失敗すると、不動産の価値はほとんどなくなってしまいます。

これも、海外不動産投資でよくある失敗例です。

対策

- 都市計画・都市開発の確実性を調査する

- 都市計画・都市開発が破綻のリスクを理解する

- 都市計画・都市開発が破綻しても、影響のない不動産を購入する

ことが求められます。

不動産会社は「将来の都市計画・都市開発」を売り文句に営業してきます。言いなりで購入する前に、自分で「都市計画・都市開発の確実性」について調査する必要があります。

9.国の規制・ルールが変わって失敗する

政府や大統領などが変わると、その国の規制・ルール・法律が変わるケースも少なくありません。これも、失敗要因の一つです。

例えば

- 税制の変更 → 税金が高くなると、不動産価格は下がる

- 外国人投資家の資本規制の導入 → 規制が厳しくなると、不動産価格は下がる

- 海外送金規制の導入 → 送金規制が厳しくなると、不動産価格は下がる

- ビザの取得ルールの変更 → ビザ・永住権の取得ルールが厳しくなると、不動産価格は下がる

- 経済政策の変更 → 経済政策が停止、減らされれると、不動産価格は下がる

- 金融政策の変更 → 通貨安方向に政策が変わると、不動産価格は下がる

- 外国企業の法人設立の厳格化 → 外国企業の参入要件が厳しくなると、不動産価格は下がる

などがあります。

不動産譲渡税が0円だから投資したとしても、10年後不動産を売却したいというタイミングで、不動産譲渡税が30%課されてしまえば、それだけで税金の負担は大きくなってしまいます。

政府の方針変更による規制変更は、日本人では予測がしにくく、かつ不動産市場への影響も大きいため、失敗してしまう潜在リスクと言えます。

対策

- 不動産がある国のニュースをチェックする

いきなり規制が変更されることは少ないです。多くの国では、規制変更の1年前、2年前にはニュースになっているはずです。つねに、購入した国の不動産や政策にかんするニュースをチェックしておけば、規制変更前に、不動産を売却するなどの対策がとれるはずです。

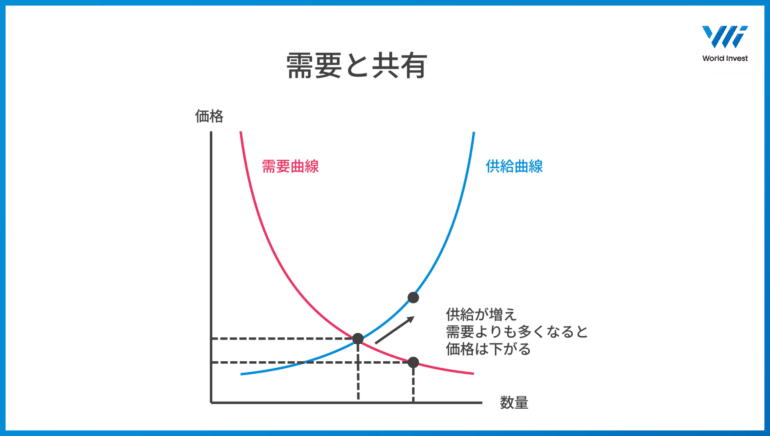

10.供給過多で失敗する

不動産ディベロッパーは「売れる」と思ったら、見境なしにどんどん建設してしまいます。

それが行き過ぎると、供給過多で、居住者の需要よりも、タワマンが乱立するようになってしまい、入居者が入らなくなってしまうのです。

空室が増え、家賃が下がり、思った投資収益が得られなくなってしまう失敗です。

対策

- 人口が増加している国を狙う

- 空室率をチェックする

- 供給数と需要のバランスをチェックする

ことが重要です。

これは、日本で不動産投資をする場合と同様で、需要と供給の関係をしっかり調査し、ジャッジすることが求められます。