「キプロス不動産って買えるですか?」

「キプロス不動産投資ってどうなんですか?」

キプロス不動産の購入、キプロス不動産投資を検討している方もいるかと思います。今回は、キプロス不動産投資、キプロス不動産の買い方・メリットデメリット・リスク・利回り・税金まで、徹底的に検証したいと思います。

そもそも、キプロス不動産は、日本在住の日本人が買えるの?

元々、キプロス不動産では、

「外国人(非EU国籍者)は、キプロスでの不動産購入には一定の制限がある」とされてきました。

具体的には、

- 戸建て、またはアパート、1件

- または、最大4,014㎡の土地

- 所有目的は基本的に「本人および家族の使用」である必要がある

- 購入には、閣僚会議(Council of Ministers)の承認が必要

とされていました。

これだけ聞くと、「制限が多くて、投資できないのでは?」と思うかもしれません。

しかし、近年のキプロス政府の方針により、外国からの投資促進が重要課題となり、規制は事実上かなり緩和されています。

現在では、リマソールやパフォスといった人気地域では、外国人の不動産購入が可能で、かつ賃貸や転売も許可されており、実質的には不動産投資として活用できる環境が整っています。

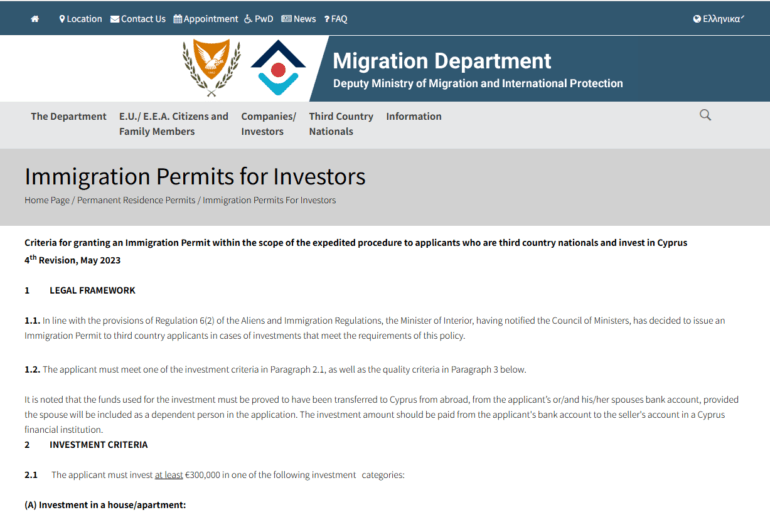

また、キプロスには不動産購入を通じた「永住権取得制度(ゴールデンビザ)」もあり、一定の投資額(30万ユーロ以上)を満たせば、永住ビザも取得可能です。

大前提として、キプロス政府は、外資導入による経済成長とEU圏内での競争力を高めることを目的として、外国人投資家への不動産市場開放を進めています。

キプロスという国とは?

概要

| 投資先 | キプロス不動産 |

|---|---|

| 国名 | キプロス共和国 |

| 面積(k㎡) | 9,251k㎡ |

| 日本との比較 | 0.02倍 |

| 人口 | 1,358,282人 |

| 日本との比較 | 0.01倍 |

| 首都 | ニコシア |

| 民族 | ギリシャ系、トルコ系、その他(マロン派、アルメニア系等) |

| 言語 | ギリシャ語、トルコ語(この他、英語が広く用いられている) |

| 宗教 | ギリシャ正教、回教、その他(マロン派、アルメニア教会等) |

| 通貨 | ユーロ(EUR) |

| 政策 | 一院制 |

| 主要産業 | 観光業、金融業、海運業 |

| 日本からの移動時間 | 16時間 |

| 為替 | 変動相場制 |

| 格付け | S&P BB- フィッチ B+ ムーディーズ BB- |

キプロス共和国(Republic of Cyprus)は、東地中海に位置する島国で、ヨーロッパ・中東・アジアの交差点という戦略的な立地を持ちます。面積は約9,251平方キロメートルで、四国とほぼ同じ規模。人口は約92万人と小規模ですが、EU加盟国として高い生活水準と安定した政治体制を有しています。首都は内陸部のニコシアで、世界で唯一分断された首都でもあり、北部は事実上トルコ系勢力が支配する「北キプロス・トルコ共和国」となっています(国際的には承認されていません)。

気候は典型的な地中海性気候で、夏は暑く乾燥し、冬は温暖で雨が少ないのが特徴です。年間300日以上が晴天といわれ、ヨーロッパのリゾート地としても人気が高く、特にリマソール、パフォス、ラルナカなどの沿岸都市には観光客が多く訪れます。通貨はユーロを採用し、ギリシャ語とトルコ語が公用語ですが、英語も広く通用するため外国人にとって生活しやすい環境が整っています。

経済面では、観光業、金融業、不動産業、IT産業が主要な柱で、法人税率が欧州でも低水準(12.5%)に抑えられていることから、国際企業の誘致にも成功しています。加えて、EU域内でのアクセス性、英国との歴史的つながり(旧英領)もあり、イギリスやロシア、イスラエルなどからの不動産投資・移住需要が高まっています。政治的安定性、法整備の信頼性も高く、特に不動産取引においては英米法の影響を受けた厳格な登記制度があり、外国人でも安心して購入できます。

また、ゴールデンビザ制度により、一定額以上の不動産投資を行った外国人には永住権が付与される制度もあり、資産運用・移住を目的とした投資家にも魅力的な選択肢となっています。キプロスは小国ながらも、多文化・多機能な魅力を併せ持つ注目の投資先です。

経済

キプロスの経済は、地中海の要衝という地理的優位性と、欧州連合(EU)加盟国としての制度的安定性を背景に、サービス産業を中心に発展してきました。特に観光、金融、不動産、海運の4分野は、GDPの大半を占める重要な柱となっています。

観光業は、キプロス経済の中心的な存在であり、国の外貨収入の多くを支えています。年間300日以上が晴天とされる温暖な気候、青い海とビーチ、古代遺跡の数々が、ヨーロッパや中東、旧ソ連圏の旅行者を惹きつけています。イギリス、ドイツ、ロシア、イスラエルなどからの観光客が多く、夏場のリゾート地は非常に賑わいを見せます。観光客の回復とともに、ホテル・飲食・交通・小売など幅広い関連産業も潤い、地方経済を支えるエンジンともなっています。

金融業もキプロスの特徴的な産業です。法人税率が12.5%と欧州内で低水準に抑えられ、かつ英米法ベースの法制度が整備されていることから、多国籍企業がキプロスを本拠地とするケースが多く見られます。特に投資ファンド、信託業務、保険・金融仲介業などは国際的にも競争力があり、「地中海のオフショア金融センター」としての立ち位置を確立しています。

不動産市場も活況を呈しています。EU内での住居需要、観光による短期賃貸需要、そして外国人による投資や移住が相まって、キプロス各地で新築住宅や商業物件の開発が進んでいます。特に、永住権(ゴールデンビザ)制度の存在が大きく、30万ユーロ以上の不動産投資によってEU圏内での長期滞在権を得られる仕組みが、アジアや中東、ロシアなどからの富裕層を引き寄せています。物件価格は年々上昇傾向にあり、賃貸利回りも3〜6%と安定していることから、キャピタルゲインとインカムゲインの両方を狙える市場となっています。

さらにキプロスは、意外にも「海運大国」です。国際船籍の登録数で世界上位に位置しており、海運関連会社の多くがリマソールに拠点を置いています。こうした企業から得られる法人税・登記収入なども国家財政の重要な一部となっています。

近年では、情報通信産業やスタートアップ誘致にも注力しており、特にイスラエルや欧州のIT企業が進出を始めています。英語が広く通じ、税制も明確で、法的な安定性もあることから、リモートワーカーやITフリーランスにとっても魅力的な拠点とされています。

一方で、キプロス経済にはいくつかの課題もあります。例えば、北キプロスとの分断状態が依然として続いており、国土の一部は事実上トルコの支配下にあります。ただし、経済活動の大部分は南側(ギリシャ系のキプロス共和国)で行われており、日常的には大きな混乱はありません。さらに、観光業の季節変動性や、外資への依存度の高さといった構造的な弱点も指摘されています。

それでも、マクロ経済は安定しており、インフレや財政赤字もコントロール下にあります。EU規制に準拠した透明な制度、地政学的に重要な位置、そして比較的柔軟な税制度を活かして、キプロスは今後も中東・欧州間のビジネス拠点として発展していくと見られています。小さな島国ながら、経済的には多様な顔を持ち、国際投資家や事業家にとって注目に値する市場といえるでしょう。

キプロス不動産が不動産投資で注目される理由・メリット

1.EU加盟国でありながら、不動産価格が割安

キプロスは2004年にEUに加盟し、ユーロ圏の一員でありながら、不動産価格が他の地中海諸国と比べて極めて割安です。

例えば、スペインのバルセロナでは新築物件が1㎡あたり5,000〜6,000ユーロが相場ですが、キプロスの首都ニコシアでは1,800〜2,500ユーロ、人気リゾート地のリマソールでも3,000〜4,000ユーロ程度にとどまります。この価格差により、低予算でも地中海リゾート物件が保有できることから、個人投資家やリタイアメント層に人気です。

ユーロ圏の不動産価格比較

| 国名 | 都市名 | 販売価格(EUR or USD:1-Bed) |

|---|---|---|

| オーストリア | ウィーン | 325000 € |

| キプロス | ニコシア | 140000 € |

| フランス | パリ | 443000 € |

| ドイツ | ベルリン | 329000 € |

| アイルランド | ダブリン | 295000 € |

| イタリア | ミラノ | 305000 € |

| ルクセンブルク | ルクセンブルク | 620000 € |

| オランダ | アムステルダム | 400000 € |

| ポルトガル | リスボン | 415000 € |

| スペイン | マドリード | 320000 € |

2.不動産購入による永住権(PR)取得が可能

キプロス政府は投資移民制度を整備しており、30万ユーロ以上の不動産を購入すれば、投資家本人と家族(配偶者・子ども・親)に永住権(PR)が与えられます。

この永住権は就労義務がなく、EU域内での滞在や移動に制限がないのが魅力です。教育移住を希望する家庭や、ヨーロッパとの2拠点生活を望む富裕層にとって、資産取得とビザ取得を同時に実現できる投資となっています。

3.賃料収入・売却益にかかる税負担が軽い

キプロスの所得税制度では、個人の年間所得が19,500ユーロ未満であれば所得税が非課税です。

また、賃料収入は特別防衛税(SCD)などの対象にはなりますが、その税率も非常に低く抑えられています(例:3%~5%)。不動産の譲渡益についても、特定条件(居住年数や自己使用など)を満たせばキャピタルゲイン税が軽減または非課税になる制度があります。

これにより、インカムゲイン・キャピタルゲインの両方で高い税効率が期待できます。

キプロスの主な税制概要

1. 法人税(Corporate Tax)

- 税率:12.5%

- EU加盟国の中でも最も低い水準。

- キプロス法人が国外で得た所得(配当、利息など)には免税や非課税制度あり。

2. 配当所得税(Dividend Tax)

- 原則:非課税(個人・非居住法人)

- 特定条件を満たす法人間配当も非課税

※居住者が受け取る国内配当については「防衛税(SDC tax)」がかかる場合あり(17% など)。

3. キャピタルゲイン税(Capital Gains Tax)

- 原則:非課税

- 株式や不動産の売却益は基本的に非課税

- ただし、キプロス国内不動産の売却益に限り20%のキャピタルゲイン税がかかる

4. 所得税(個人所得税)

- 年間19,500ユーロ以下:非課税

- 超過部分は以下の累進課税:

| 年間所得額 | 税率 |

|---|---|

| 0~19,500ユーロ | 0% |

| 19,501~28,000ユーロ | 20% |

| 28,001~36,300ユーロ | 25% |

| 36,301~60,000ユーロ | 30% |

| 60,001ユーロ超 | 35% |

5. VAT(付加価値税)

- 標準税率:19%

- 生活必需品等は5%または9%の軽減税率対象

4.相続税・贈与税がゼロで資産承継に有利

2000年に相続税・贈与税が廃止され、現在キプロスでは生前贈与・相続ともに非課税です。

他国であれば数十%課税されるケースが多い中、資産保有者が子どもや孫に不動産を譲渡する際、税金を一切支払う必要がありません。

これは特に、世代を超えた長期資産運用や相続対策を重視する投資家にとって大きなメリットです。

5.地中海の交通要衝として経済発展が継続

キプロスは、ヨーロッパ・中東・アジアの交差点に位置する地理的優位性から、物流・観光・ビジネス拠点としての重要性が高まっています。

リマソール港の拡張プロジェクトや、ラルナカ空港の近代化に加え、中国やイスラエルからのインフラ投資も流入中です。こうした公共投資の恩恵を受けて、不動産価値の上昇が期待されるエリアが次々と開発されています。

6.英語が広く通用し、契約書や登記も英語対応

キプロスはイギリス統治下にあった歴史的背景から、英語が非常に広く使われており、人口の80%以上が英語を話せるとされています。

行政手続きや銀行口座開設、不動産登記・契約書も英語で対応可能なため、外国人でも法的リスクなく不動産を取得・保有できる環境が整っています。

英語が共通言語であることは、他の非英語圏EU諸国と比べて大きな安心材料です。

7.高水準の医療・教育インフラが整備されている

キプロスはEU加盟国として、医療制度の質とアクセス性が高く、EU圏の医療カード(EHIC)を使って多くの治療が受けられます。

また、英語で授業を行うインターナショナルスクールや大学も充実しており、特に医療・法学・観光学分野の教育に強みがあります。教育目的での移住や、リタイアメント後の安心した生活を求める層にとっても、選ばれる理由となっています。

8.ユーロ建てで資産を保有できる

キプロスはユーロ圏であるため、不動産価格や収益は基本的にユーロ建てとなります。

ユーロは米ドルに次ぐ世界の主要通貨であり、為替リスクを軽減した資産分散が可能です。日本円建ての資産に偏っている投資家にとって、為替ヘッジとしてのユーロ不動産は価値が高いです。

キプロスの為替「EUR/JPY」

キプロスの為替「EUR/USD」

9.観光地としての魅力が高く、安定した賃貸需要

キプロスは「ヨーロッパのハワイ」とも呼ばれるほど、気候・自然・治安の三拍子が揃ったリゾート地で、年間平均320日が晴れとされています。

ラルナカやパフォスなどのエリアでは、観光客向け短期賃貸(Airbnbなど)が活況を呈しており、表面利回りが6〜8%を超えるケースも存在します。

また、英語圏からの観光客に人気が高く、長期滞在者向けの賃貸需要も安定しています。

10.不動産登記制度や法制度が整っており、安全性が高い

キプロスは英米式のコモンロー(Common Law)をベースとした法制度を採用しており、不動産登記制度も非常に整っています。

所有権登記は電子化されており、重複登記や虚偽登記のリスクは極めて低く、海外投資家も安全に権利保有が可能です。さらに、法務局(Land Registry Office)による登記保証制度があり、万が一のトラブル発生時にも保護を受けられる体制が整っています。

キプロス不動産投資におけるデメリット・リスク

1.人口が増えるわけではない

キプロスは、島国であり、大きな国土があるわけではないため、人口は微増・維持という国です。今後のキャピタルゲインを狙う上での人口ボーナスは期待できない国と言えます。

キプロスの総人口推移

2.為替リスク。ユーロ安による円建て価値の目減りに注意

キプロスはユーロ圏に属しており、通貨は「ユーロ(EUR)」です。

ユーロの為替レートは、世界情勢や金融政策の影響を受けやすく、円に対して大きく上下することがあります。たとえば、欧州中央銀行(ECB)の利下げや、地政学的リスク(ウクライナ情勢など)によってユーロ安が進めば、日本円に換算した不動産価値や家賃収入は減少するリスクがあります。

今後、日本が利上げを進め、ユーロが低金利政策を維持した場合には、ユーロ安・円高が進行する可能性も否定できません。ユーロ建ての資産は、日本円換算の価値に為替影響を大きく受けることを理解しておく必要があります。

3.政治・外交リスク。分断国家としての特殊事情

キプロスは、1974年のトルコによる北部占領以降、現在も南北で実質的に国家が分断されています。

投資対象となるのは国際的に承認された「南キプロス(ギリシャ系)」ですが、北キプロス(トルコ系)との緊張状態が完全に解消されたわけではありません。地政学リスクは比較的低いとはいえ、政治的対立が再燃すれば投資先としての信用に影響する可能性があります。

また、トルコとの外交関係の影響で、周辺国との摩擦が経済や不動産市場に影響を与えるリスクもゼロではありません。

4.市場の流動性リスク。買い手が限られる可能性

キプロスの不動産市場は、マルタやギリシャと同様に「欧州域内の富裕層」や「第三国の移住者」をターゲットとしたものが中心です。

そのため、日本人やアジア人投資家による現地物件の売却時には、買い手が欧州圏に限定されやすく、市場の流動性に制限が出る可能性があります。特に高級リゾート物件や移住目的の住宅は、景気後退時に売れにくくなる傾向があるため、中長期保有を前提に考える必要があります。

また、短期売却を前提にすると、登記費用・仲介手数料・税負担などのコストが利益を圧迫する点にも注意が必要です。

5.税制変更・優遇措置の見直しリスク

キプロスは、かつて「投資による市民権付与プログラム(通称:ゴールデンパスポート制度)」を導入し、不動産投資を通じて多くの外国資本を呼び込んできましたが、制度の乱用や政治スキャンダルを受けて2020年に市民権付与プログラムは廃止されました。

一方で、不動産投資を通じた永住権取得プログラム(Permanent Residency by Investment)は現在も継続中であり、20万ユーロ〜30万ユーロ程度の不動産購入を条件に、非EU圏からの投資家に対してキプロスでの居住権が付与されています。

ただしこの永住権制度も、EUの圧力や国際的な規制強化によって将来的に条件が厳しくなる可能性はあります。また、税制面においても、OECDのBEPS対応や最低法人税率制度(15%ルール)などの影響で、キプロスの低税率・非課税メリットが今後見直されるリスクも考慮すべきです。

キプロス不動産価格推移

キプロス全国住宅価格指数推移

住宅物件(2010年第1四半期 = 100)

出典:Global Property Guide 2026年1月最新データ

キプロス全国住宅価格指数推移変動率

住宅物件(2010年第1四半期 = 100)

出典:Global Property Guide 2026年1月最新データ

おすすめのキプロス不動産物件情報

おすすめのキプロス不動産物件情報

Modern Apartments in Ekali Limassol(モダン・アパートメント・エカリ・リマソール)

キプロス不動産 最新動向

マクロ環境・金利

- 金利は「高止まりから緩和へ」の局面です

ユーロ圏の政策金利は、預金ファシリティ金利が2.00%、主要リファイナンスが2.15%(2025年6月以降)と、ピークアウト後の水準で推移しています。

キプロスの住宅ローンは変動(Euribor連動+スプレッド)が多く、平均的な新規住宅ローン金利は年3%台後半が目安です。 - 建設・開発は「数量は横ばい〜微減、金額は増えやすい」構図です

2025年は建設許可の件数が伸び悩む一方、許可額・床面積は増加しやすい傾向が見られます(資材・人件費、仕様の高度化、ホテル・高付加価値案件の比率上昇が背景になりやすいです)。

取引・需給の全体像

- 売買の強さは維持されています(契約ベース)

不動産の登録売買契約(Contract of Sale)は、2025年通年で18,114件と、2024年(15,797件)から増加しています。

地域別では、リマソール 5,563件/ニコシア 4,115件/ラルナカ 3,978件/パフォス 3,567件/ファマグスタ 891件という並びで、沿岸主要都市への集中が続いています。 - 海外需要は「非EUの存在感が大きい」局面です

2025年12月単月の外国人取引(契約・移転)では、パンキプロス合計でEU域内が222件、EU域外が430件(契約数)と、域外比率が高い月になっています。

住宅(分譲・賃貸)

- 価格は“急騰”より“高値での持ち合い〜緩やかな上下”が中心です

住宅価格指数(HPI)は、2025年Q3時点で前年同期比+0.1%、前期比では-0.3%と、全国平均では伸びが落ち着いています。

体感としては、一次取得の購買力が金利で抑えられる一方、沿岸部の投資・移住・観光需要が下支えし、「地域・商品での二極化」が起きやすい局面です。 - 賃料は相対的に底堅く、利回りは“物件タイプで差が大きい”です

2025年Q3の指標では、賃料はアパートが前年比+4.43%と伸び、戸建ては+0.66%と穏やかです。

インカム面の目安は、アパート利回り5.42%に対して、戸建ては2.97%と差が出ています(高級戸建てほどキャピタル偏重になりやすいです)。 - エリア別の現状感(住宅)

- リマソール:高価格帯(海沿い・新築・高仕様)の需給が強く、賃料も粘りやすい一方、金利局面では中価格帯の成約に時間がかかりやすいです。

- ラルナカ:空港・沿岸開発の期待が価格を支えやすく、アパート賃貸の回転が速いエリアが出やすいです。

- パフォス:セカンドハウス・観光滞在の影響が強く、短期滞在需要の波を受けやすいです。

- ニコシア:実需中心で価格の振れは相対的に小さく、大学・職住近接の賃貸が堅調になりやすいです。

オフィス

- 需要は“新しい・良い立地”に集中しやすいです

2025年Q3の指標では、オフィス賃料は前年比+4.79%、資本価値は+3.09%、利回りは5.59%が目安です。

実務では、テナントは省エネ・耐震(設備更新)・駐車・BCP対応を重視し、既存ビルは改装前提での競争になりやすいです。

リテール・商業

- “伸び”は小さいが、立地の良い物件は底堅いです

2025年Q3の指標では、リテール賃料は前年比+0.52%、資本価値は+0.73%と小幅です。

観光地寄りの商業は季節性が強く、通年の固定賃料よりも、売上連動や短期ポップアップ比率が上がりやすいです。

ホテル・観光(住宅需要にも直結)

- 観光は強く、短期滞在・投資用住宅の追い風です

2025年の観光客到着数は約453万人と増加し、過去最高圏の水準になっています。

この流れは、ホテルの稼働・新規開発だけでなく、沿岸部の賃貸(特に家具付き・短期向け)にも波及しやすいです。

物流・工業

- “小粒だが伸びる”セグメントです

2025年Q3の指標では、倉庫賃料が前年比+2.16%、資本価値が+3.69%、利回りが6.87%と、相対的にインカム妙味が出やすい水準です。

立地は港湾アクセス・幹線道路・大型車動線が評価の中心で、汎用性の高い箱(天井高・床荷重・ドック)が好まれます。

制度・税務トピック(購入実務に効く部分)

- 新築のVAT(5%優遇)は条件が細かくなっています

自己居住(主たる住居)向けの5%VATは、原則として延床130㎡までかつ価額上限(目安35万ユーロ)などの条件に適合する場合に適用され、条件を超える部分は標準税率扱いになります(上限・按分ルールあり)。

投資用(賃貸・別荘)や再販物件では前提が変わるため、案件ごとに税務設計が必要です。

投資家への示唆(セグメント別)

- 住宅(投資):全国平均は落ち着いていますが、実務的には「沿岸×新しめ×賃貸の汎用性が高い間取り」が強いです。利回り重視ならアパート寄り、資産保全なら立地と流動性を優先しやすいです。

- 住宅(実需):金利が効く局面なので、価格交渉は「郊外・築古・中途半端な間取り」で通りやすくなります。

- オフィス:高品質ビルの優位が続き、既存は改装前提です。利回りは出やすい一方、空室期間を織り込む必要があります。

- 物流:規模は大きくないものの、インカム型としての見通しが立ちやすいです。

リスク・留意点

- 金利感応度:変動金利比率が高い市場のため、金利低下は追い風ですが、再上昇局面では取引が急に鈍ります。

- 観光依存:観光が強いほど上振れもしますが、外部ショック時は短期賃貸の稼働が落ちやすいです。

- 二極化:同じ都市でも、立地・築年・管理品質で成約速度と賃料が大きく変わります。

- 権利関係・引渡し:登記・タイトル、開発会社の引渡し履歴、共用部管理、修繕積立の有無など、現地の実務チェックが収益を左右します。

まとめ

2026-02-02時点のキプロス不動産は、全国平均では価格上昇が落ち着く一方で、沿岸主要都市を中心に取引が伸び、賃料はアパート主導で底堅い局面です。金利はピークアウト後の水準で、購入余力は回復しつつも「物件の選別」が強く、投資はアパート(利回り)と高級住宅(資産保全)で戦い方が分かれます。売買契約は増加傾向で、外国人需要は非EU比率が高い月もあり、沿岸部の需給を支える構図が続いています。